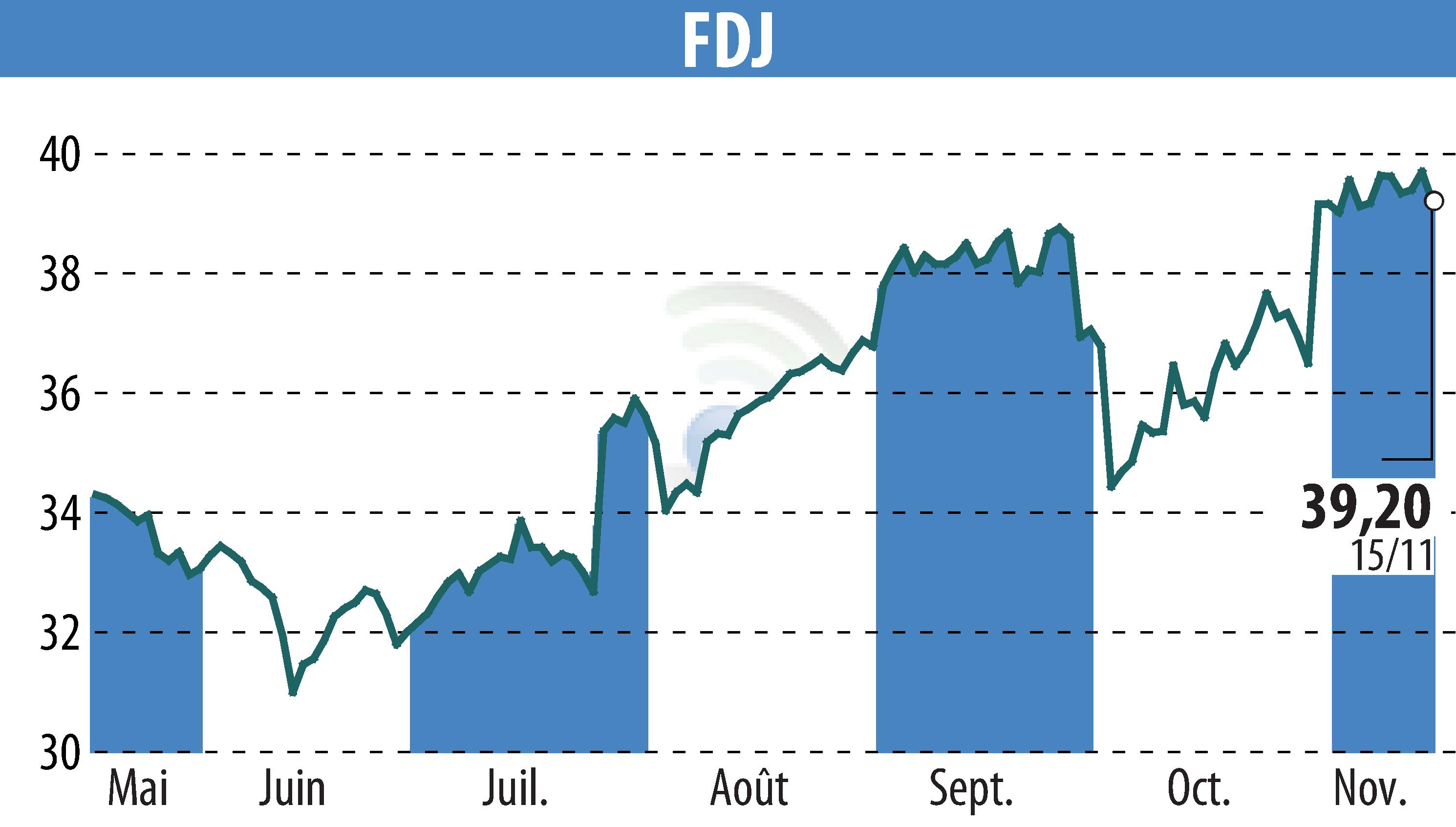

on FDJ (EPA:FDJ)

FDJ finalise une émission obligataire de 1,5 milliard d'euros pour refinancer l'acquisition de Kindred

FDJ, opérateur européen de paris et de jeux de hasard, a réalisé avec succès sa première émission obligataire, d’un montant total de 1,5 milliard d’euros. Cette émission, destinée à refinancer l’acquisition de Kindred, comprend trois tranches à échéances 2030, 2033 et 2036, et des coupons annuels de respectivement 3,000%, 3,375% et 3,625%.

Les obligations sont notées Baa1 par Moody's, ce qui reflète le profil de crédit stable du groupe. L'émission a suscité un intérêt considérable, la demande finale dépassant les 7 milliards d'euros, ce qui témoigne de la forte confiance des investisseurs. L'opération a été sursouscrite près de cinq fois, avec la participation de plus de deux cents investisseurs de premier plan.

Les coordinateurs mondiaux de la transaction comprenaient, entre autres, BNP Paribas, Crédit Agricole CIB et Société Générale.

FDJ a également obtenu un crédit syndiqué de 400 millions d'euros, remboursable sur cinq ans, pour financer ultérieurement le crédit relais avec la trésorerie du groupe.

R. P.

Copyright © 2025 FinanzWire, all reproduction and representation rights reserved.

Disclaimer: although drawn from the best sources, the information and analyzes disseminated by FinanzWire are provided for informational purposes only and in no way constitute an incentive to take a position on the financial markets.

Click here to consult the press release on which this article is based

See all FDJ news