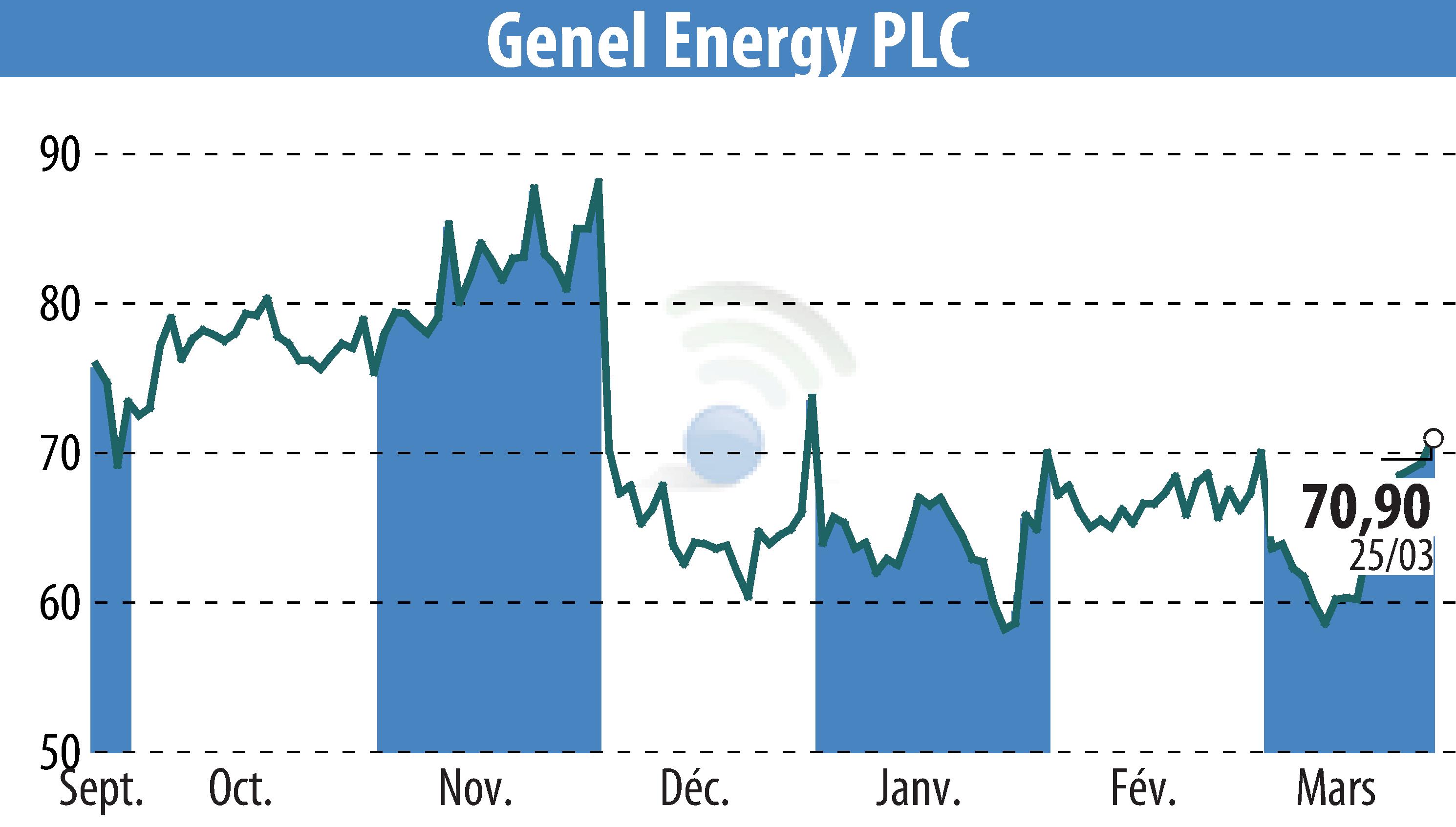

on Genel Energy (isin : JE00B55Q3P39)

Genel Energy réalise avec succès un placement obligataire

Genel Energy plc a finalisé l'émission de 100 millions de dollars d'obligations senior non garanties à cinq ans, assorties d'un coupon annuel de 11 %. Ce placement privé a suscité un vif intérêt auprès des investisseurs internationaux et a attiré un groupe diversifié de participants de grande qualité.

Le règlement est prévu aux alentours du 9 avril 2025, sous réserve des conditions habituelles. La cotation des obligations sur le Nordic ABM et le Frankfurt Open Market est en cours. Le produit de l'émission vise à refinancer une obligation non garantie existante et à soutenir les objectifs généraux de l'entreprise.

Dans le cadre de cette opération, Genel s'est engagé à racheter les obligations actuelles et émettra un avis de rachat des obligations en circulation à leur valeur nominale lors du règlement. Pareto Securities AS a géré l'émission obligataire.

R. E.

Copyright © 2026 FinanzWire, all reproduction and representation rights reserved.

Disclaimer: although drawn from the best sources, the information and analyzes disseminated by FinanzWire are provided for informational purposes only and in no way constitute an incentive to take a position on the financial markets.

Click here to consult the press release on which this article is based

See all Genel Energy news